海外進出の税務全10本

ID・パスワードをお持ちでない方

視聴には年間定額で450講座以上のWebセミナーが見放題の「Webセミナー定額プラン」がおすすめです。

※単品購入(視聴期限3週間)はこちらから。一部、定額プラン限定(単品販売のない)講座もございます。

(レジュメ_海外進出の税務.pdf / 7.1MB)

※テキストをダウンロードしていただき、説明文の下の動画のサムネイルをクリックして視聴してください。

講師 税理士 生川友佳子

収録日時 2018年11月27日

日本の活動拠点だけでのビジネスモデルに限界を感じ、海外に活路を見出そうと海外進出する企業は、今や規模や業種を問わず増加しています。しかし、いざ海外進出となると、そのビジネス効果や進出国の検討は行うものの、進出に伴う税務面の検討が不十分で、最終的に撤退を余儀なくされるケースも少なくないといわれます。進出後に、現地においてはPE(恒久的施設)認定課税や日本からの出張者に係る個人所得課税、日本親会社においてはタックスヘイブン対策税制による合算課税など、予期せぬ課税に見舞われるケースも多々あります。このセミナーでは、日本企業が海外進出にあたって知っておきたい税務検討事項の大枠をわかりやすく解説します。

■動画収録内容

Ⅰ海外進出における事前準備

1 海外進出における事前準備(12:26)

Ⅱおさえておきたい税務検討事項(駐在員事務所vs支店vs子会社)

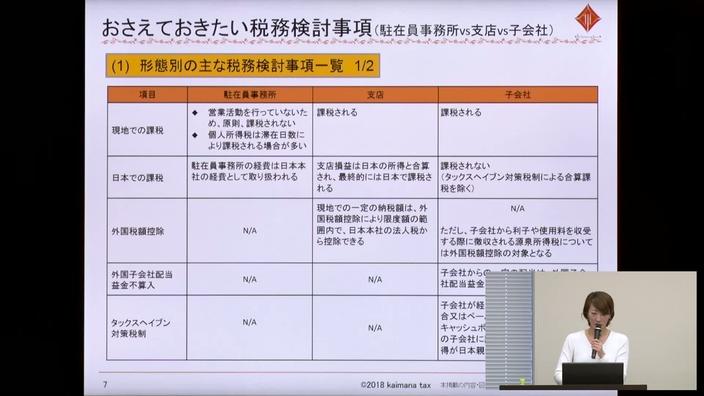

2(1)形態別の主な税務検討事項一覧(2)租税条約による課税の減免(3)日本親会社所得との損益通算(14:40)

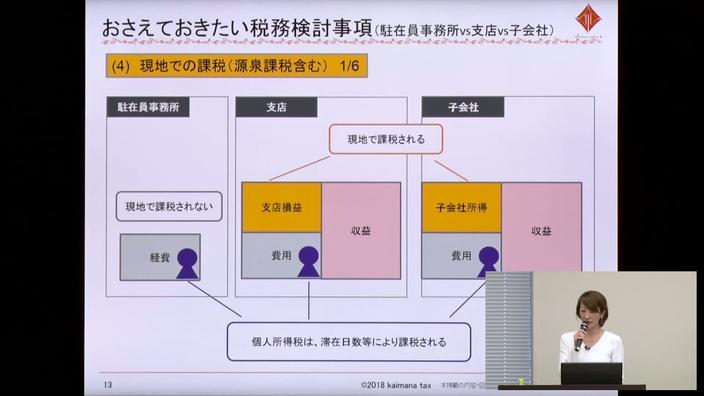

3(4)現地での課税(5)日本での課税(19:19)

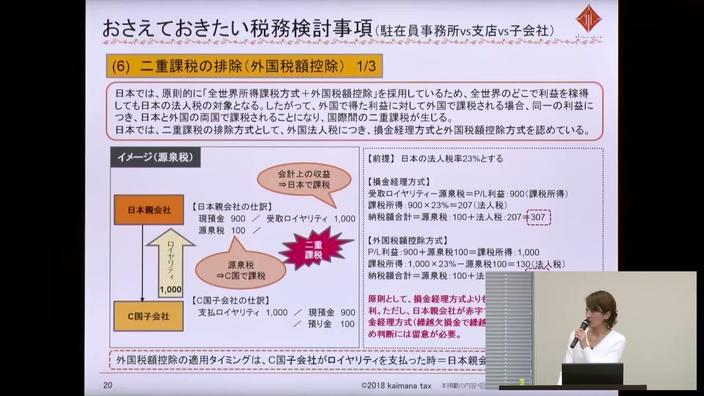

4(6)二重課税の排除(13:50)

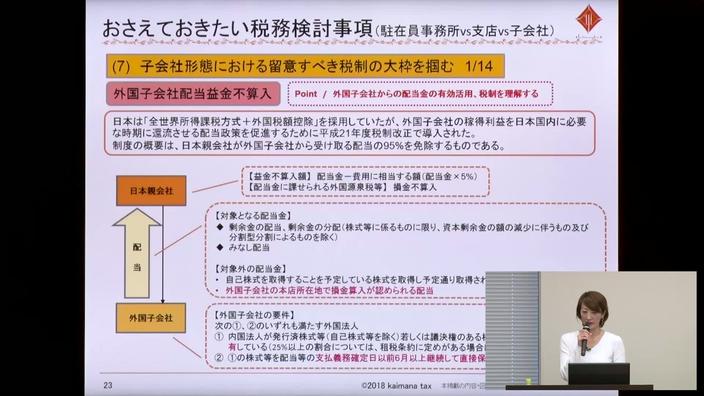

5(7)外国子会社配当益金不算入・タックスヘイブン対策税制・国外関連者寄附(28:30)

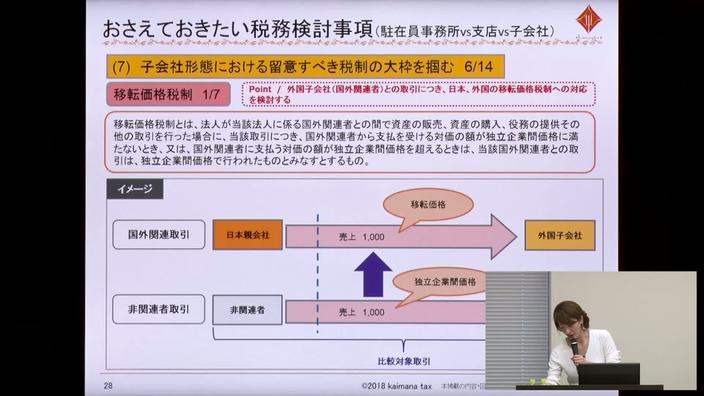

6(7)移転価格税制・過少資本税制・過大利子損金不算入(18:48)

Ⅲ恒久的施設(PE)と親会社からの出張者

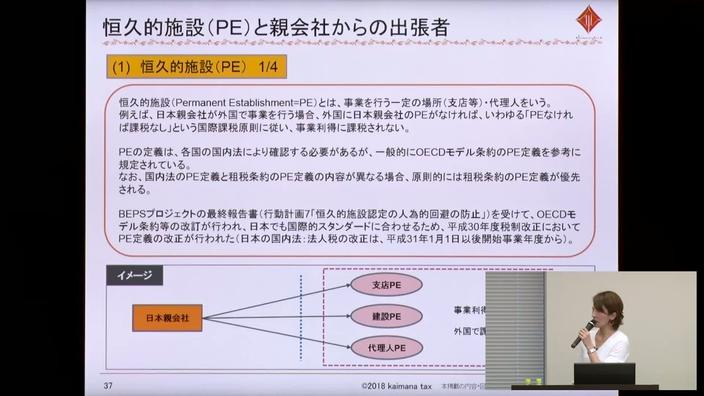

7(1)恒久的施設(PE)(2)名ばかり駐在員事務所とPE認定(3)日本親会社における立上げ支援費用(17:09)

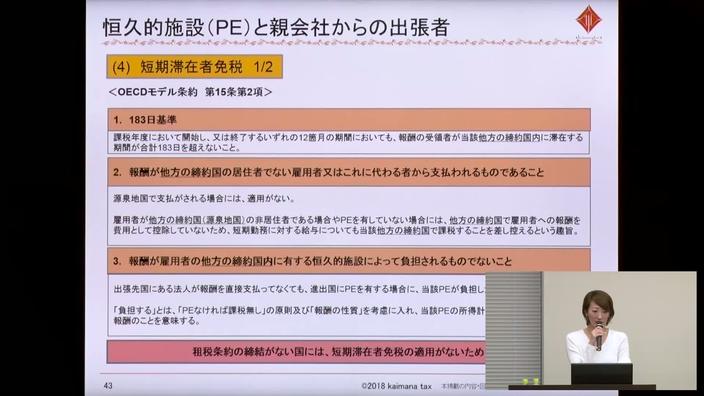

8(4)短期滞在者免税(5)PEと短期滞在者免税(10:44)

Ⅳ海外出張者・出向者の個人所得課税と費用負担

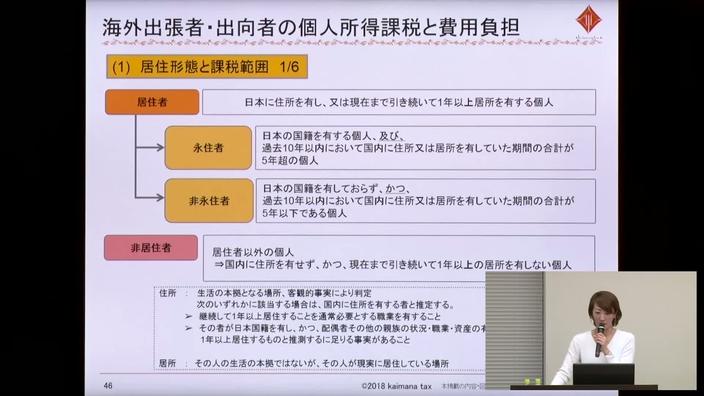

9(1)居住形態と課税範囲(9:01)

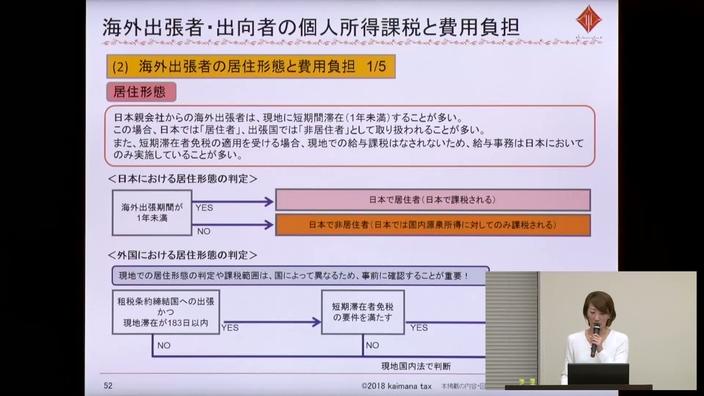

10(2)海外出張者(3)出向者 の居住形態と費用負担(23:15)