「100%グループ内合併の税務」トータル解説講座 第2回 税務処理と検討手順全4本

ID・パスワードをお持ちでない方

視聴には年間定額で450講座以上のWebセミナーが見放題の「Webセミナー定額プラン」がおすすめです。

※単品購入(視聴期限3週間)はこちらから。一部、定額プラン限定(単品販売のない)講座もございます。

(第2回 テキスト.zip / 1MB)

※テキストは上記緑色のボタンからダウンロードいただけます。動画は説明文の下のサムネイルをクリックすると再生されます。

講師 :あいわ税理士法人 税理士 佐々木みちよ

収録日時 :2020年9月11日

◆収録内容・チャプター

Chapter1 Ⅰ 100%グループ内合併の税務処理(19:47)

1 適格合併の税務処理

1-1 概要

1-2 100%兄弟関係で適格合併を行った場合の税務処理

1-3 100%親子関係で適格合併を行った場合の税務処理

2 資本金等の額の変動による影響

・合併による均等割・資本割への影響は、合併実行前の検討が必須

Chapter2 (17:00)

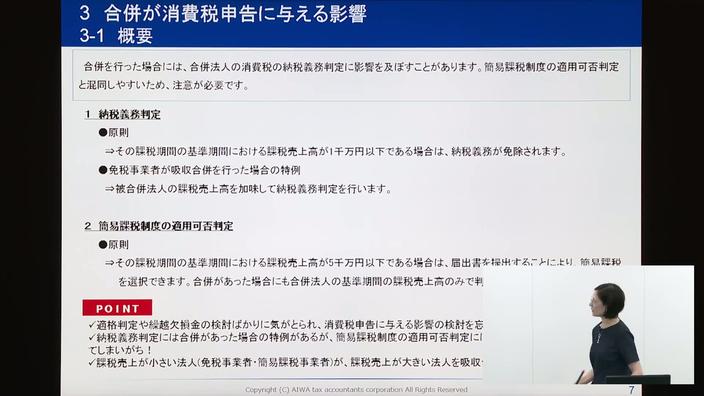

3 合併が消費税申告に与える影響

・課税売上が小さい法人が大きい法人を吸収合併するときに特に注意!

3-1 概要

3-2 納税義務判定

・免税事業者であるA社が、課税事業者であるB社を吸収合併した場合

▶合併の日の属する事業年度の納税義務

▶合併の日の属する事業年度の翌事業年度の納税義務

3-3 簡易課税判定

・納税義務判定の特例と混同されやすい

4 被合併法人のみなし事業年度と税務申告

Chapter3 Ⅱ 合併税務の検討のコツ(12:19)

1 まずは支配関係発生日から確認する!

・支配関係発生日は繰越欠損金の引継制限等の判定に必要な情報

・直接の株主だけで判定しない

※支配関係発生日の留意点

①株式購入による支配関係発生日

②すでに支配関係のある法人が同時に買収された場合

Chapter4 (24:41)

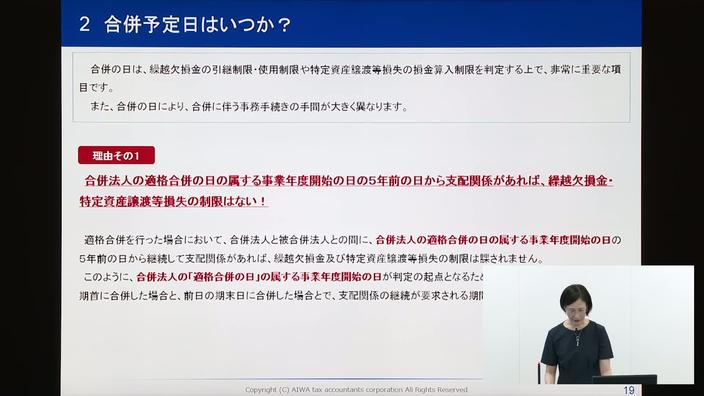

2 合併予定日はいつか?

【合併を延期したら繰越欠損金が引継げなくなった例】

3 検討に必要な資料

・合併の検討のために必要な資料と、各資料による確認事項の対照表