「100%グループ内分割・現物分配の税務」トータル解説講座 第3回 現物分配の税務と陥りやすい落とし穴全2本

ID・パスワードをお持ちでない方

視聴には年間定額で450講座以上のWebセミナーが見放題の「Webセミナー定額プラン」がおすすめです。

※単品購入(視聴期限3週間)はこちらから。一部、定額プラン限定(単品販売のない)講座もございます。

(20210409 第3回.zip / 957.7KB)

※テキストは上記緑色のボタンからダウンロードいただけます。動画は説明文の下のサムネイルをクリックすると再生されます。

講師 :あいわ税理士法人 税理士 佐々木みちよ

収録日時 :2021年4月9日

◆収録内容・チャプター

Chapter1(25:02)

1 現物分配とは

2 現物分配でできること

〇孫会社の子会社化

3 適格現物分配とは

・現物分配後に100%関係が崩れる見込みであっても適格判定に影響はない。

・適格現物分配の税務処理

・現物分配法人において源泉徴収は不要

4 繰越欠損金の使用制限

・適格現物分配で資産を受け入れた場合に、被現物分配法人(親法人)で使用制限が課せられる

5 繰越欠損金等の制限がないケース

①支配関係発生から5年経過後の現物分配

②設立時から支配関係がある法人間の現物分配

6 繰越欠損金の使用制限判定フローチャート

Chapter2(19:19)

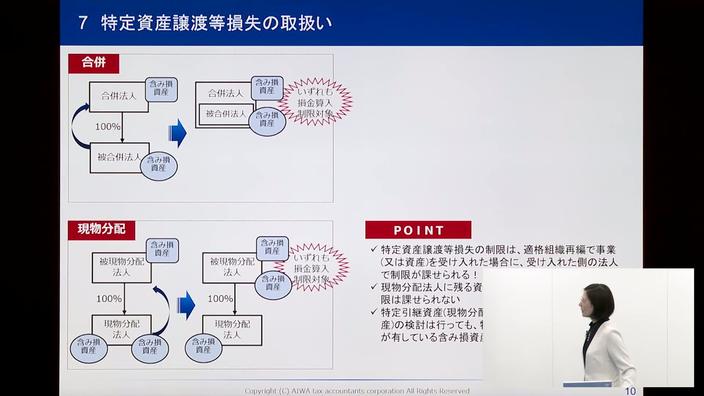

7 特定資産譲渡等損失の取扱い

・適格現物分配で資産を受け入れた場合に、被現物分配法人(親法人)で損金算入制限が課せられる

8 特定資産譲渡等損失の損金算入制限がないケース

9 現物分配の失敗例

①株主に個人が含まれているのに適格になると勘違いした!

②現物資産で残余財産の分配を行ったら親法人の欠損金が切り捨てられた!

・親法人の繰越欠損金の検討をしないで実行しているケースが非常に多い。

10 現物分配の留意点

①分配可能額を超える配当は行わないこと

・孫会社の子会社化は現物分配でも分割でもできる。実務上は分配可能額が充分にあれば現物分配の方法が採られることが多い。

②不動産を現物分配する場合は、移転コストに注意すること

〇組織再編の手法別の不動産移転コスト一覧