2021年10月8日に合意された「OECDデジタル課税・最低税率制度」の概要と企業への影響全3本

このセットの動画は無料会員登録の上、ログインしてご覧下さい。

(【セミナー資料】デジタル課税・ミニマムタックス2021年10月合意.pdf / 1.4MB)

◉こんなことを学びます(講師からひと言)

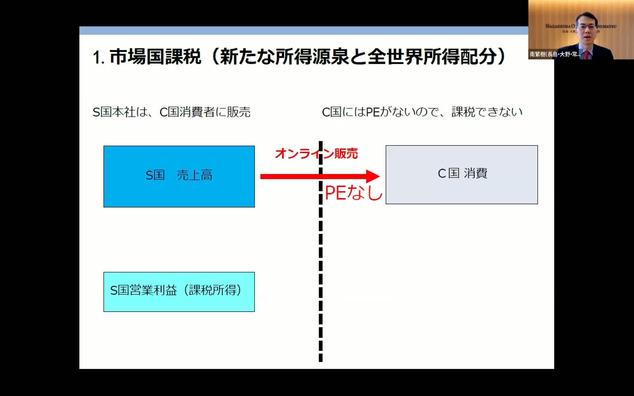

2021年10月、G20においてOECDのデジタル経済に関する2つの柱が承認されました。第1の柱は、物理的な拠点のない国に課税権を認めて利益を再配分するものであり、第2の柱は、世界共通最低税率制度です。7月時点で先送りされたミニマム税率なども確定しました。

第1の柱では、売上高200億ユーロ、利益率10%超の多国籍企業を対象とし、その超える部分の25%を市場国に配分します。対象となる日本企業は限られますが、将来は基準額が引き下げられる可能性もあり、制度の概要を知っておくことは必要です。

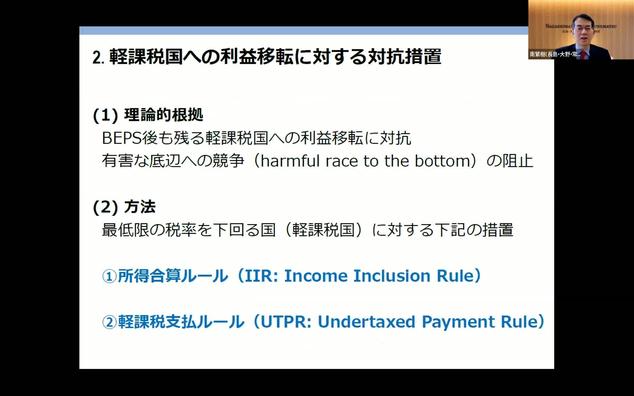

第2の柱では、各国での実効税率が15%を下回る場合に最終親会社で課税する制度(所得合算ルール)が中心となります。日本企業の場合、新興国の現地法人に適用されるカーブアウトの範囲が問題となります。タックスヘイブン税制との関係も検討課題です。

本セミナーでは、10月合意で新たに確定した事項に言及しつつ、日本企業にとってどのような意味を持つのかを解説します。また、今後の課題についても言及します。

【チャプター】

◉具体的に何を学ぶのか(セミナー目次)

1. 第1の柱(Pillar One):デジタル課税

1) 従来の国際課税原則と今回の合意に至るまでの経緯

2) 対象事業の範囲

3) 売上高の計算、セグメンテーション、市場国の特定

4) 紛争予防・解決や執行の問題点

2. 第2の柱(Pillar Two):グローバル・ミニマム課税

1) 底辺への競争の歯止め

2) ミニマム課税の概要

3) 所得合算ルールの具体的な仕組み

4) 軽課税支払ルールの具体的な仕組み

5) 例外的な取扱い(カーブアウト)

3. 今後の展望

1) 米国の動向

2) タックスヘイブン税制との関係

◉さらに理解が深まります(編集部より)

同テーマの解説記事を、「月刊国際税務」 2021年12月号に掲載します。執筆者は本セミナー同様、弁護士 南繁樹氏です。本セミナーと併せてお読み頂けるますと理解が深まります。皆さまのご参加をお待ちしております。

【講師】長島・大野・常松法律事務所パートナー 弁護士 南繁樹

1994年東京大学法学部卒業。1997年東京弁護士会登録。2003年New York University School of Law卒業(LL.M in Corporate Law、LL.M. in Tax Law)卒業。2010年東京大学法学部非常勤講師(法と経済学)、2016年神戸大学法科大学院客員教授(租税法)、2017年上智大学法科大学院非常勤講師(租税法)。2017年~2018年IFA(国際租税協会)Asia-Pacific Chair。経済産業研究所「これからの法人に対する課税の方向性」プロジェクトメンバー。

専門はM&A及び税務。税務の経験分野は、移転価格税制、国際的組織再編、租税条約、国内国外投資ファンド、源泉所得税、法人税全般、金融商品、相続税等の全般に及ぶ。税務訴訟、審査請求(国税不服審判所)、税務調査、税務意見書の作成、取引に関する事前アドバイスなど、様々な局面に対応。

【撮影日】

2021年12月9日