最新動向! デジタル課税の論点整理と国内法への導入は? ~ 「第2の柱 グローバル・ミニマム課税」のモデル規則及びコメンタリーの概要と日本企業への影響 ~全3本

ID・パスワードをお持ちでない方

視聴には年間定額で450講座以上のWebセミナーが見放題の「Webセミナー定額プラン」がおすすめです。

※単品購入(視聴期限3週間)はこちらから。一部、定額プラン限定(単品販売のない)講座もございます。

(【国際税務研究会セミナー資料】最新動向! デジタル課税の論点整理と国内法への導入は?.pdf / 1.1MB)

2021年10月、G20においてOECDのデジタル経済に関する2つの柱が承認されました。第1の柱は、物理的な拠点のない国に課税権を認めて利益を再配分する新制度であり、第2の柱は、世界共通最低税率制度です。

第2の柱は、海外に子会社を有する日本企業に広く影響が生じます。第2の柱においては、各国での実効税率が15%を下回る場合に最終親会社で課税する制度(所得合算ルール)が中心となりますが、タックスヘイブン税制とは相当に異なった制度であり、十分な注意が必要です。第2の柱の実施時期は再来年2024年にずれこむ可能性がありますが、着実に準備を進める必要があります。

昨年12月にモデル規則が公表され、本年3月にそのコメンタリーが公表されています。しかし、モデル規則のみでは意図する趣旨が明確でない箇所も多く、他方でコメンタリーは大部であり(200頁超)、全体を理解することは困難です。

本セミナーでは、モデル規則のポイントについて、日本企業に関係する点を中心に解説します。

【セミナーの主な内容】

1. 第2の柱(Pillar Two):グローバル・ミニマム課税

1)グローバル・ミニマム課税の特色

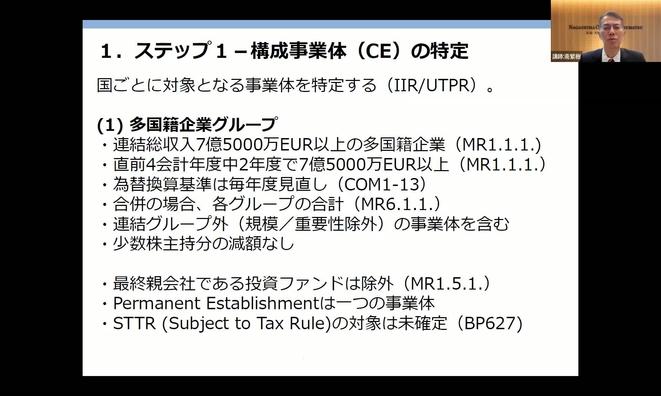

2)適用範囲(適用を受ける多国籍企業グループ)

3)課税根拠規定(適用されるミニマム課税の種類と事業体)

4)実効税率(Effective Tax Rate)の計算

5)実効税率計算の分母(GloBE所得・損失)

6)実効税率計算の分子(対象税額)

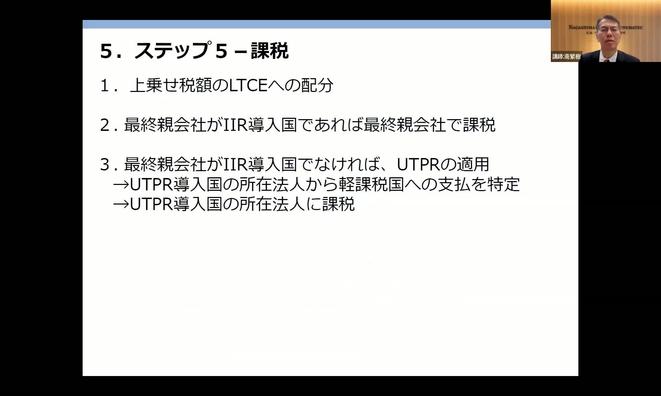

7)上乗せ課税(Top-up Tax)の計算

8)申告・納付

2. 今後の展望

1)米国税制改正の動向

2)タックスヘイブン税制との関係

【チャプター】

チャプター3 11:25

【さらに理解が深まります(編集部より)】

同テーマの解説記事を、「月刊国際税務」 2022年5~7月号に掲載しております。執筆者は本セミナーの講師である弁護士 南繁樹氏です。本セミナーと併せてお読み頂けますと理解が深まります。

【講師】

長島・大野・常松法律事務所パートナー 弁護士 南繁樹

1994年東京大学法学部卒業。1997年東京弁護士会登録。2003年New York University School of Law卒業(LL.M in Corporate Law、LL.M. in Tax Law)卒業。2010年東京大学法学部非常勤講師(法と経済学)、2016年神戸大学法科大学院客員教授(租税法)、2017年上智大学法科大学院非常勤講師(租税法)。2017年~2018年IFA(国際租税協会)Asia-Pacific Chair。経済産業研究所「これからの法人に対する課税の方向性」プロジェクトメンバー。

専門はM&A及び税務。税務の経験分野は、移転価格税制、国際的組織再編、租税条約、国内国外投資ファンド、源泉所得税、法人税全般、金融商品、相続税等の全般に及ぶ。税務訴訟、審査請求(国税不服審判所)、税務調査、税務意見書の作成、取引に関する事前アドバイスなど、様々な局面に対応。

【撮影日】

2022年10月13日(木)