【2023年最新版】海外子会社への出張・出向に係る税務‐コロナ後の税務対応-全5本

ID・パスワードをお持ちでない方

視聴には年間定額で450講座以上のWebセミナーが見放題の「Webセミナー定額プラン」がおすすめです。

※単品購入(視聴期限3週間)はこちらから。一部、定額プラン限定(単品販売のない)講座もございます。

(国際税務研究会 【2023年最新版】海外子会社への出張・出向に係る税務‐コロナ後の税務対応-.pdf / 3.2MB)

※タブレット端末でタッチペン操作を用いた、視覚効果のあるWebセミナーです。

※講師による資料への具体例の表記・ハイライト効果など、オンライン上で学ぶことができる学習系Webセミナーです。

<内容>

海外展開を図る企業が増加するなか、日本人社員が現地に赴任するケースも増えています。それに伴いアジア新興国などで特に注意しなければならないのが、「人の移動に伴う課税リスク」です。

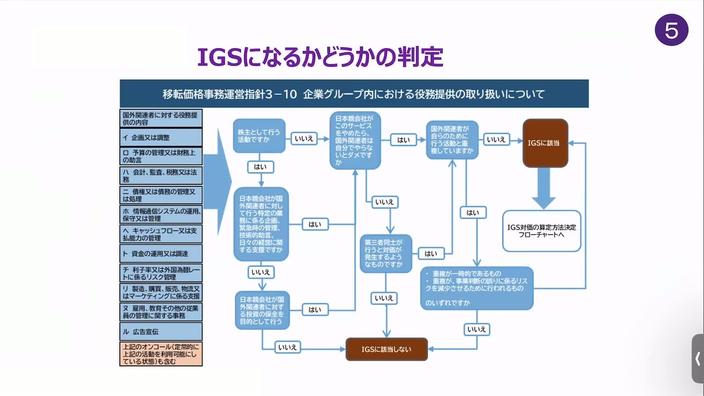

例えば、日本親会社の社員が、営業・技術の支援のために海外子会社に出張するケースでは、その出張経費等を子会社から回収していない場合、日本側で「寄附金」と認定され親会社の諸経費が損金不算入とされるリスクなどがあります。

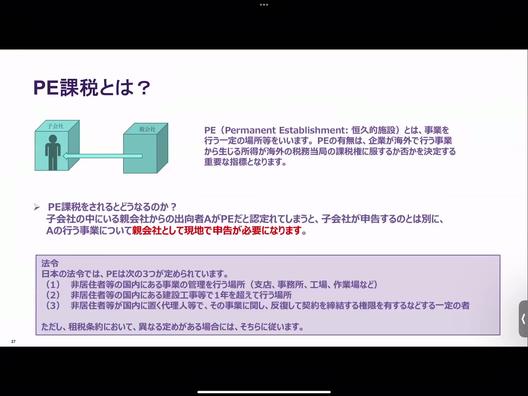

一方、海外現地側で課税当局により、日本からの出張者が日本親会社のPEと認定され、現地で法人課税を受けるリスクにも注意しておく必要があり、さらに、この場合、出張した社員の個人所得税を現地で納税する必要がある点についても検討が必要です。

2020年に発生した新型コロナウイルスの影響で、一時海外出張者・出向者の数は減少し、不慣れなリモート環境に置かれるなどの変化はありましたが、各国での海外渡航制限の緩和や外国人労働者の受け入れが平常化しつつある現在において、「人の移動に伴う課税リスク」が多くなることが予想されます(2023年2月現在)。

また、新たな勤務形態として、海外現地での勤務と日本からのリモートワークを併用される企業も増えています。

【企業担当者の声】

・コロナ後の税務対応、一体どうすればよいのか??

・海外子会社への役務提供(IGS)の方法がリモートワークに変わった。今までと同じ対応で良いのか??

・一時帰国者の対応は日本側、海外側双方での対応が必要か??

コロナ渦が落ち着いた後も、海外出張・出向者対応、そして近年、日系企業の盲点となっている「IGSのリスク」は続くため、リスクの認識を行い、それらへの対応が求められています。

このセミナーでは、海外出張・出向社員に係る税務について、日本国側と海外側での課税リスクと注意点を整理し、その対応方法について典型的事例とケーススタディで解説します。

<チャプター>

1 IGS(グループ内役務提供)とは ~最も寄附金課税リスクの高い項目~

2 出向者・出張者の給与から生じる諸問題 ~源泉徴収・個人申告・PE課税~

<セミナーリンク書籍>

このWebセミナーでは、資料に下記書籍の該当ページを記載しています。

セミナーに加えて、より詳しい内容がこの書籍に記載されていますので、

併せてお読みください。

初心者から達人まで チャレンジ!移転価格税制

~ローカルファイル、IGS、海外子会社への出向・出張に係る税務を網羅~

<講師>

国際税務クリニック院長 山田晴美