【令和5年3月期 申告対応】 ケーススタディで解説「外国税額控除の申告書」記載のポイント全4本

ID・パスワードをお持ちでない方

視聴には年間定額で450講座以上のWebセミナーが見放題の「Webセミナー定額プラン」がおすすめです。

※単品購入(視聴期限3週間)はこちらから。一部、定額プラン限定(単品販売のない)講座もございます。

(セミナーテキスト(外国税額控除の申告書).pdf / 22.2MB)

<内容>

日本では、内国法人に対する課税方式として「全世界所得課税方式」が採用されています。その一方で、国外源泉所得に対しては源泉地国の外国政府からも外国法人税が課されるため、同一の所得に対して“居住地国”と“源泉地国”で課税される「国際的な二重課税」が生ずることになります。

この国際的二重課税を排除する仕組みとして法人税法では、

①税額控除方式(外国税額の控除制度)と

②国外所得免除方式(外国子会社配当益金不算入制度)

の二つの方式を併用しています。

本セミナーでは、「外国税額の控除制度」および「外国子会社配当益金不算入制度」が適用になる場合の申告書別表記載について説明いたします。チャプター1では、外国税額の控除制度の概要および国税及び地方税の別表記載順序、チャプター2以降では事例を用いて記載のポイントや留意点について解説いたします。

セミナー資料のページ番号は、月刊「国際税務」2023年2月号のページ番号とリンクしております。本誌を手に取りながらご視聴ください。

<訂正>

資料23ページの「(3)事業税の課税標準から、国外事業所等に帰属する金額を控除する計算」の①で、

「外国子会社配当益金不算入制度が適用になった場合の外国税額を・・・事業税の課税標準の計算では所得の金額に加算しない」としていますが、「加算する」の誤りです。

この訂正により、50ページ以降の地方税の「第六号様式別表五」などの記載例に影響が生じます。

訂正後の様式記載例は、バックナンバーの該当記事に掲載しています。

また訂正した箇所はこちらの正誤表をご覧ください。

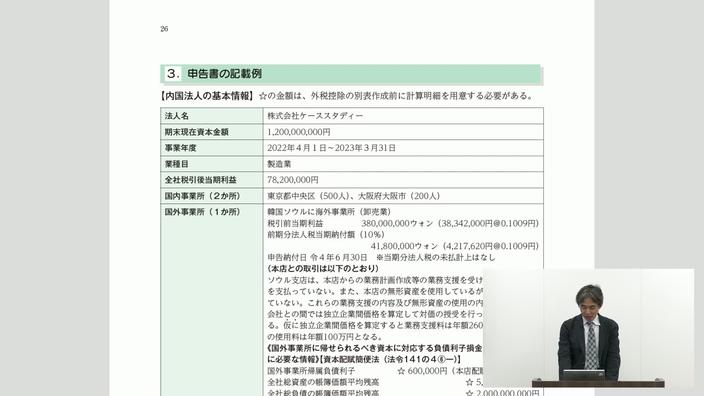

◆記載事例

【海外子会社から受領する配当、使用料並びに海外支店に係る外国税額控除】

中国子会社からの課税繰延配当/オーストラリア子会社からの償還優先株式配当/

CFC課税済みのサウジアラビア子会社からの配当/中国子会社からの特許使用料/

韓国支店との内部取引の調整計算 など

○制度のポイント

・外国税額の控除制度

・外国子会社配当益金不算入制度 等

○申告書別表等の記載順序

・国税および地方税

○別表記載例(国税①)

別表一、次葉/別表四(簡易様式)/別表五(一)、(二)

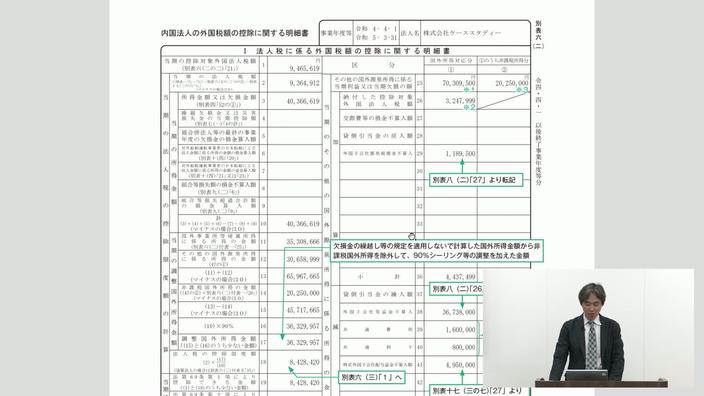

○別表記載例(国税②)

別表六(二)、付表一、付表二、付表三/別表六(二の二)/

別表六(三)、付表一/別表六(四)/別表六(四の二)/

別表八(二)/別表十七(三の七)

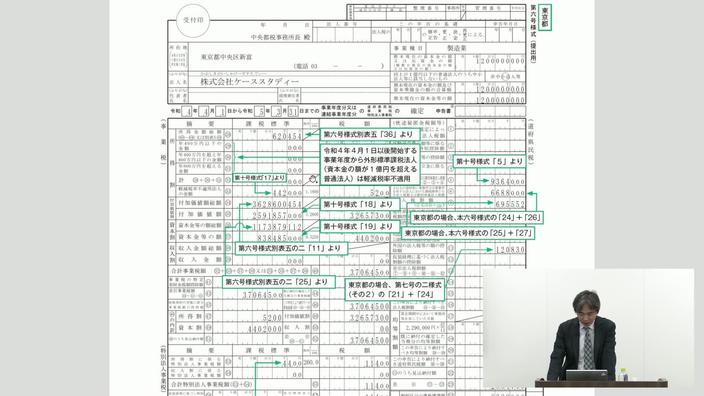

○様式記載例(地方税)

・東京都、大阪府

都道府県民税、事業税 (第六号様式 ~第七号の二様式別表二)

・大阪市

市町村民税 (第二十号様式 ~ 第二十号の四様式別表二)

<講師>

税理士 沼澤隆太郎

東京国税局調査審理課で国際取引及び金融取引を中心とした連結納税法人等の税務調査、移転価格争訟事案、組織再編課税事案を担当。調査開発課で連結納税の申告書別表作成システムの開発に従事。

<撮影年月>

2023年3月

動画は「全画面表示」でご視聴ください