個人事業者のはじめての消費税申告全5本

ID・パスワードをお持ちでない方

視聴には年間定額で450講座以上のWebセミナーが見放題の「Webセミナー定額プラン」がおすすめです。

※単品購入(視聴期限3週間)はこちらから。一部、定額プラン限定(単品販売のない)講座もございます。

(テキスト.zip / 6MB)

講師 税理士 土屋栄悦

収録日時 2023年12月25日 2024年1月16日

令和5年分の確定申告では、令和5年10月に施行された消費税のインボイス制度に対応するため、はじめて消費税の申告を行う個人事業者の方も多いと思われます。

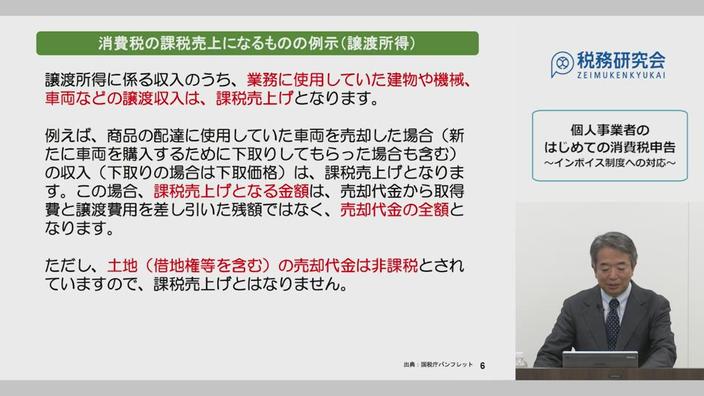

そこで、この講座では、はじめて消費税の申告を行う個人事業者の方々を対象に、消費税の基本的事項、消費税の課税売上の売り上げになる「事業にかかる収入(事業所得)」、「不動産の賃貸料や権利金、礼金、更新料等(不動産所得)」、「業務に使用していた建物や機械、車両などの譲渡にかかる収入(譲渡所得)」等について、わかりやすく解説します。

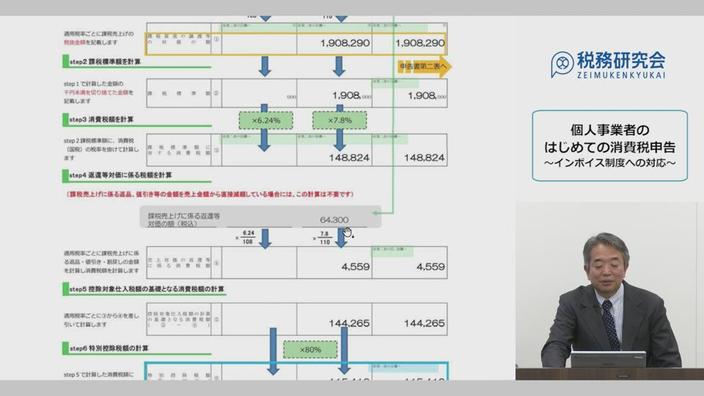

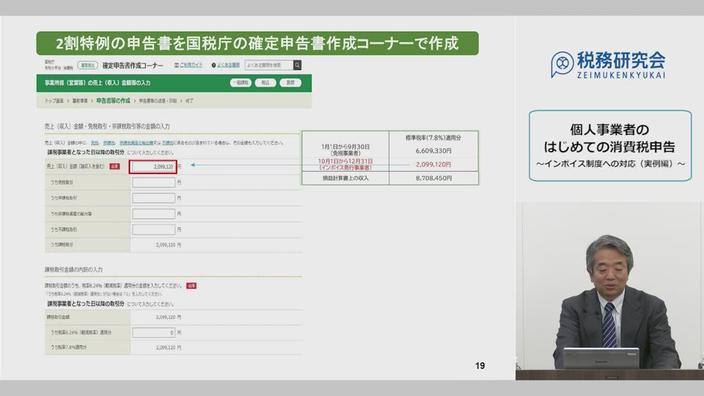

そのうえで、消費税の税率・納付税額の計算方法、申告の流れ・納付方法についても、国税庁の申告サイトを用いて、2割特例の申告書の記載例をわかりやすく解説します。

※収録日(2023年12月25日、2024年1月16日(実例編))時点での情報に基づいたセミナー内容となります。

♦収録内容

チャプター1(27:15)

〇令和5年分の消費税の確定申告が必要な方は?

〇消費税の税率・納付税額の計算方法

〇消費税の課税売上になるものの例示(事業所得)

〇消費税の課税売上になるものの例示(不動産所得)

〇消費税の課税売上になるものの例示(譲渡所得)

〇消費税の課税取引の課否判定

〇消費税の課税対象

〇納税義務の免除を受けないこととなった場合の消費税額の調整額を計算

チャプター2(26:43)

〇インボイス制度の導入で何が変わった?

〇免税事業者の請求書等の消費税の記載や仕入税額控除は?

〇インボイスの記載事項

〇小売業等の簡易インボイス(適格簡易請求書)

〇複数の書類によるインボイスの記載要件

〇返品・値引きに係る返還インボイス(適格返還請求書)

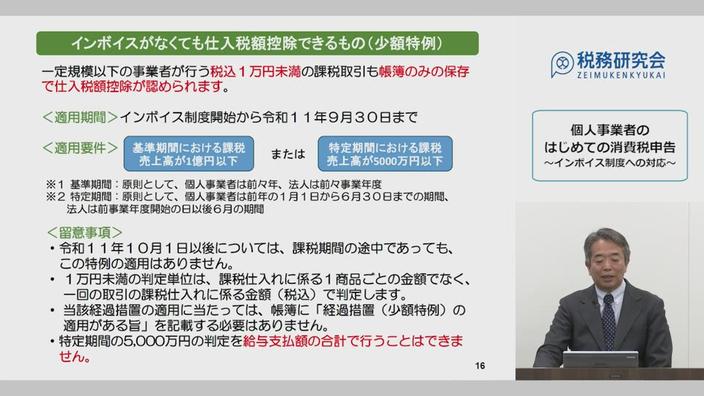

〇インボイスがなくても仕入税額控除できるもの(少額特例)

〇インボイスがなくて仕入税額控除できるもの(一定の取引)

〇振込手数料を売手が負担した場合

〇交付方法の特例(媒介者交付特例)

〇立替精算に係るインボイス

チャプター3(19:53)

〇簡易課税制度による消費税額の計算方法

〇小規模事業者に対する納税額に係る負担軽減措置(2割特例)

〇2割特例が適用できない場合は?

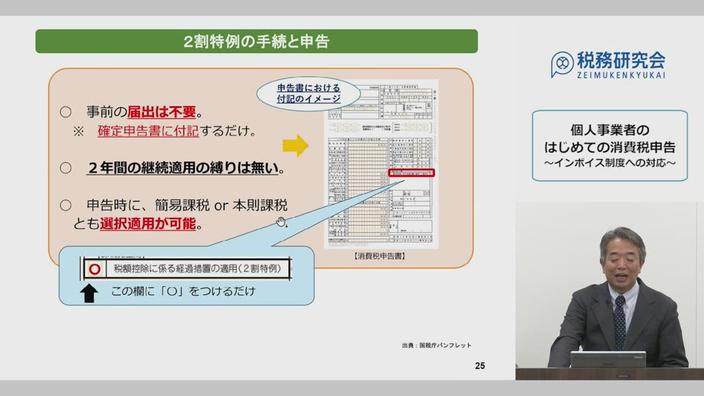

〇2割特例の手続と申告

〇簡易課税制度の届出期限のインボイス特例

〇所得税の決算額調整

〇納付方法

〇振替納税

チャプター4(11:50)

〇2割特例の申告書の記載例

チャプター5(31:33)

インボイス制度への対応(実例編)

〇2割特例の申告書の記載例

〇2割特例の申告書を国税庁の確定申告書作成コーナーで作成