国際税務の基礎講座全9本

ID・パスワードをお持ちでない方

視聴には年間定額で450講座以上のWebセミナーが見放題の「Webセミナー定額プラン」がおすすめです。

※単品購入(視聴期限3週間)はこちらから。一部、定額プラン限定(単品販売のない)講座もございます。

(202412国際税務の基礎講座.pdf / 3.1MB)

<内容>

この講座は、これから国際税務の勉強を始めるにあたり、国際税務の基礎・基本を体系的に学べる講座です。具体的には、講師独自の四段階の公式(「国際税務処理四段階の公式」)を用いて、日本での「非居住者・外国法人課税」の事例を解いていきます。

この講座を学習することにより、居住性、国内源泉所得の種類や源泉性、課税態様(納税方法)、国内法と租税条約の関係性といった、国際税務の基本を押さえることができます。

ここから国際税務の学習を始めていただきたい講座です。

―4つの公式を使い、下記の事例を解いていきます―

【事例】5年間ニューヨーク支店で勤務するA氏の「国内不動産賃貸料240万円」とその勤務に係る「給与760万円」』が日本でどのような課税になるか?

★居住性、源泉性、課税国とは?─国際税務の基礎構造は3つの要素で!─

★国内源泉所得とは?─[公式第一段階:日本での課税の有無]─

★海外への支払対価の源泉徴収とは?─[公式第二段階:源泉徴収四要件の内容]─

★非居住者・外国法人課税こそが、国際課税の中心的場面って、なぜ?

─[公式第三段階:課税の態様(黒白表)]─

★租税条約の読み方・適用の仕方とは?─[公式第四段階:租税条約による修正の有無]─

<チャプター>

チャプター1 4段階公式、基礎概念

・本講座で解く事例(A氏事例)について

・国際税務処理四段階の公式とは?

・国際課税の基礎概念―居住性、源泉性、課税国の3要素で構成―

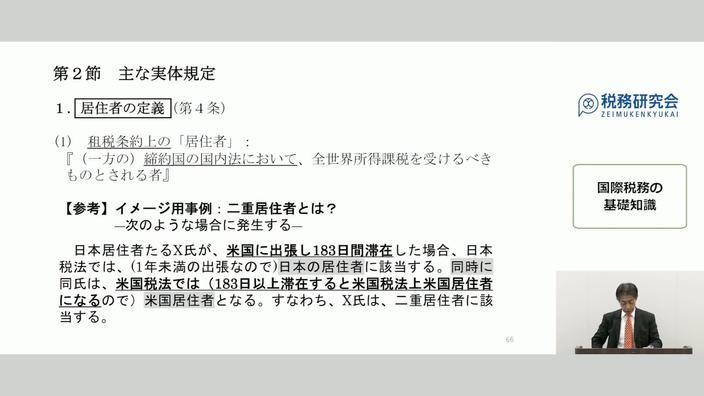

チャプター2 居住性

・居住者、非居住者、内国法人、外国法人とは?

チャプター3(1)(2) 源泉性

・国内源泉所得の概要(国内源泉所得とは?、源泉ルール)

・源泉徴収が発生するための条件(4つ)とは?

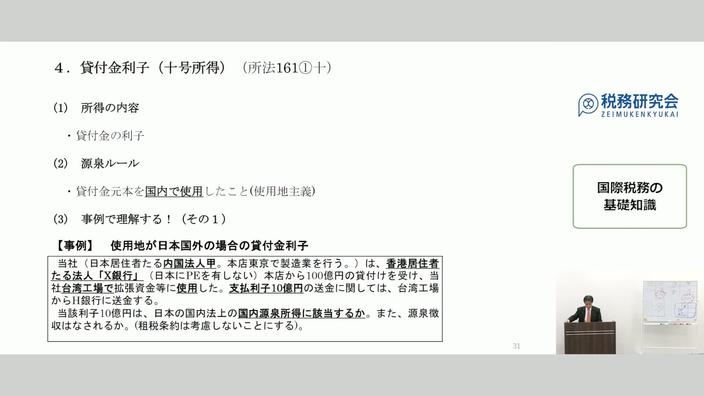

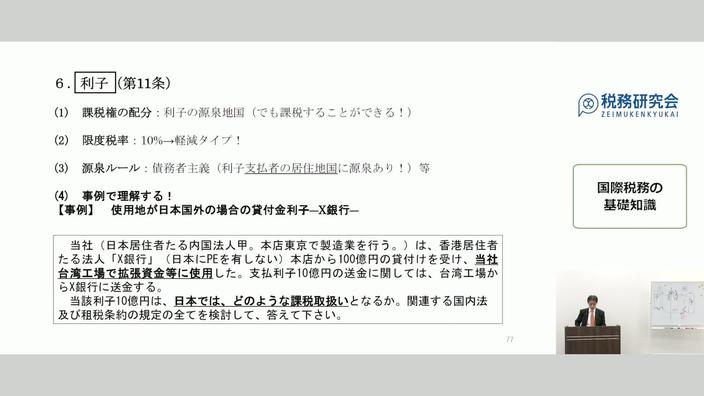

・主な国内源泉所得(PE帰属所得、不動産等貸付対価、配当等、貸付金利子、給与等)

・租税条約による源泉規定の修正

チャプター4 非居住者・外国法人課税

・外国法人M社の事例で日本での課税態様を考える!

・外国法人課税(その1・法人税法/その2・所得税法)

チャプター5 租税条約

・租税条約がないと困ることは?

・「減免」が適用されるor適用されない場面は?

・減免等のタイプは3つ(軽減、免除、そのまま)

チャプター6(1)(2) 租税条約

・主な実体規定(居住者、PE、不動産所得、事業所得、配当、利子、給与等)

・X銀行への支払利子 ―利子の源泉地はどこか―

・短期滞在者Y氏ケース ―短期滞在者免税の適用の有無―

・租税条約ネットワーク

チャプター7 公式を使って解く(A氏事例)

<講師>

青山学院大学 名誉教授 佐藤正勝 氏

<書籍案内>

国際税務の基礎講座は、下記の書籍が元になっています。アマゾンよりご購入いただけます。

国際租税法 基礎体系編/アイ・アソーシエイツ出版/第1版 (2016/2/1)

国際租税法 基礎体系編 (佐藤正勝 基本テキストシリーズ) | 佐藤正勝 |本 | 通販 | Amazon

<収録日>

2024年12月3日